- 週報レポート配信 2026年3月1日(日)18時40分更新.【 罫線資料版 】雪が降って、時代の幕は変わった 【補足動画】物色は「ハード銘柄/HALO銘柄」へ資金シフトの動き。3402東レ/4188三菱ケミカル/4063信越化/6723ルネサス/6506安川電/6954ファナック/8524北洋銀/7180九州FGなどフォロー

◆週報 投機の流儀

-

2007年7月の18,000円の頃(リーマンショックの前年)「

今は大天井圏内だ」 と断言。「週刊ダイヤモンド誌」の姉妹篇「月刊 ザイ」(2007年7月取材)に掲載。

-

2008年リーマンショックの後の8,000円時代に「

今から下がっても1割。上がれば5割」 と断言。実際にはその後12%ほど下がったが、そこから200%以上上がった。

-

2015年6月下旬、20,952円を「当面の天井」と断言。

日刊スポーツ新聞2015年7月21日号で一面を全面割いて掲載。

大局を見据えてチャンスを的確に指摘、数多くの雑誌や新聞でも特集を組まれてきた現役投資家「山崎和邦」。

メールマガジン「週報 投機の流儀」は、そんな投資歴55年を超える山崎だからこそ言える、実績と経験に裏打ちされた投資のヒントが盛り沢山。

チャートや図解を用いた解説も掲載。読みやすく理解しやすい内容で、読めば「賢者の習慣」が身に付く大人気メールマガジンです。

【一例】

2026年3月分 『週報』(罫線資料版)一覧

◆週報 投機の流儀 [動画版]

週報 [動画版]は、動画ならではのより直観的でわかりやすい内容で、山崎和邦の投資スタンスを週に一度動画でお伝えします。

相場急変時には緊急動画も配信。山崎和邦が55年超の投資実践でつかんだ『相場を見極め、好機を逃さない心得』『勝つ哲学及び行動様式』を、そのときの相場局面と合わせて学べます。

◆山崎和邦「週報」の基本的スタンス

【「山崎週報」著者、会心のクダリ 】

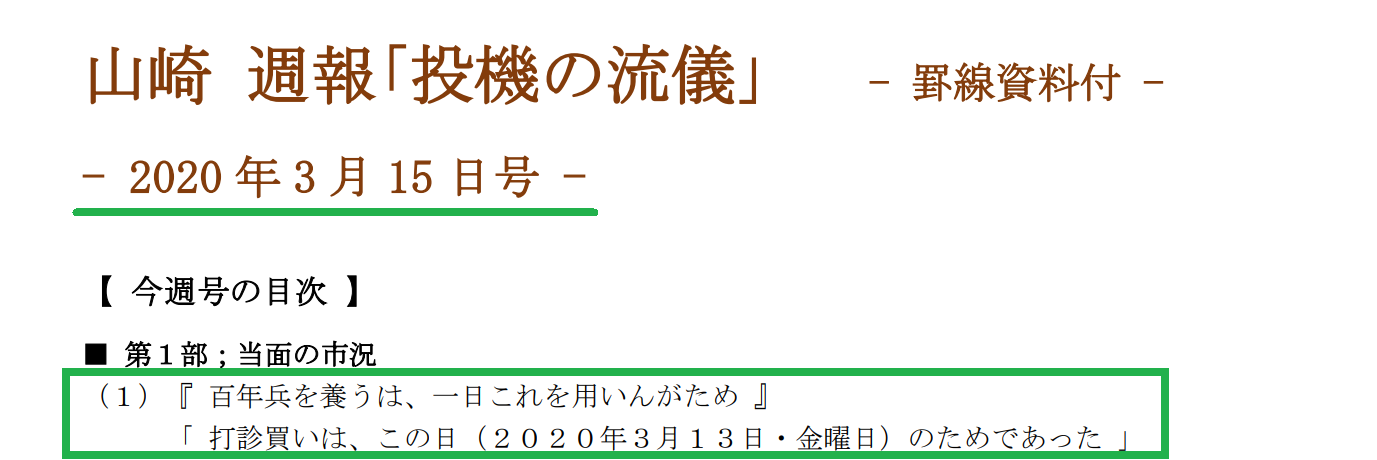

■ 2020年3月15日号-実際の週報

「百年兵を養うは一日これを用いんがため」と言い、2018年10月をアベノミクス大相場の大天井として「資金ポジションを高く取って大底の備えよう」と1年以上も読者に呼びかけてきたのは、この日に買うためだ、と檄を飛ばした。

果然、その翌週4日目が3月19日の歴史的大底だった。15日号の執筆中に既に25日線からの乖離20%、騰落レシオ40%、PBR0.8倍という、見たこともない風景が部式市場に示現していたからだ。

果然、発刊の4日後に1万6500円という史上最速の急落を迎え、その圏内で買えば、何を買っても平均株価が11か月後に3万900円という、1.83倍になった。

■ 2021年9月19日号

コロナ相場の天井近くで、「治に居て乱を忘れず」と易経の文言を引いて、急落に備えようと呼びかけた。

果然、翌日から日経平均は3000円幅を急落した。所謂「岸田ショック」であった。

■ 2022年6月26日号

「参院選が終われば必ず出てくる問題の一つ-原発再稼働の話し」を述べて、東電の急騰を婉曲に示唆した。

450円~477円での保合いだった東電株は、果然、翌日から3日間で、578円と100円高を示現した。

【 山崎和邦「週報」の基本的スタンス 】

レンジ相場が長く続くと、キャッシュポジションを高めに保持していた投資家は、つい、イタズラに手を染めたがる傾向があるものだ。ジャスダックが高かったり、バイオ株が乱高下するのはその現れである。稼働資金の1割~3割くらいなら、市場と離れないために良いことであろうが、不覚にも深入りしたり、そのこと自体が本領と錯覚することのないよう、改めてここに確認致したく冗長な一項目を設けた。僭越な言い分を御容赦願いたい。

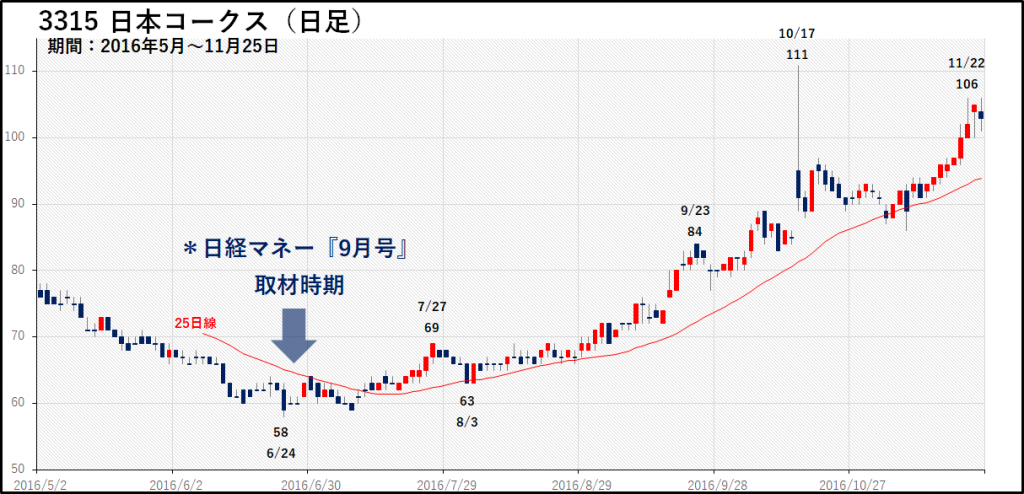

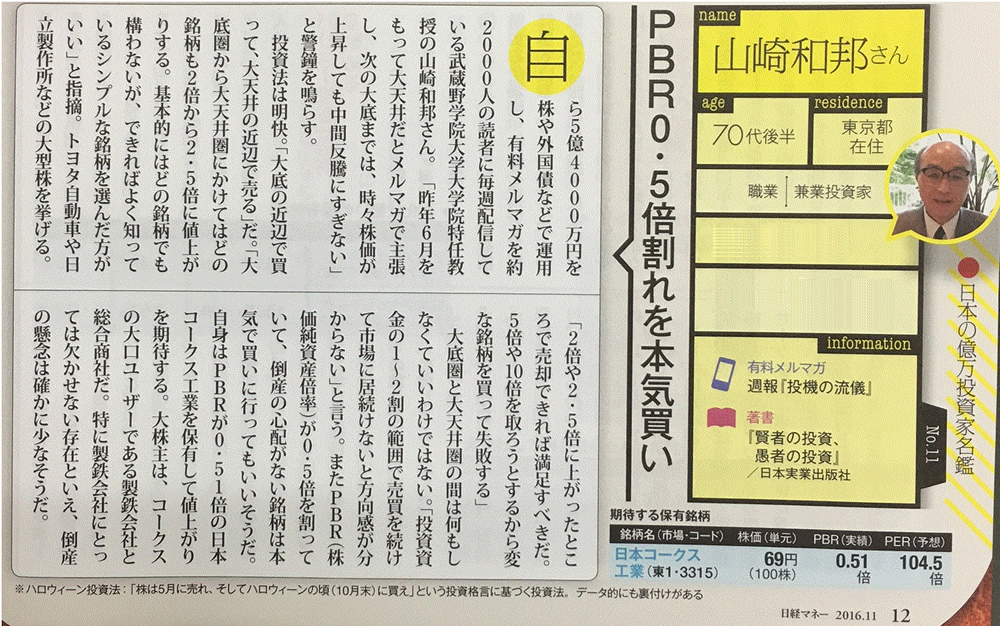

本稿は言うまでもなく、金融市場で金融資産をつくって行く方針の基本を説き続けるものである。これは日経マネー誌の2016年11月号に筆者のことを紹介してくれている文言を引用すると「投資法は明快、大底近辺で買って大天井近辺で売るだけだ。大底圏から大天井にかけてはどの銘柄も2倍から2.5倍に値上がりする。基本的にはどの銘柄でも構わないが、出来ればよく知られているシンプルな銘柄を選んだほうがいい。トヨタや日立製作所などの大型株を挙げる」とある。筆者の紹介としては概ねこれで良い。

同誌が筆者を紹介する文言をまた引用すると「2015年6月高値をもって当面の大天井だと自身が発信するメルマガで主張し、次の大底までは時々株価が上昇しても中間反騰であると警鐘を鳴らし続けてきた」。

筆者を紹介する文言としては一応適切であろうと思ったので引用した。

また、2015年6月、2万円台の頃、日刊スポーツ新聞の取材に答えたら一面を全頁割いて、筆者の写真入りで「日本株に陰り。資金を現金化し底のタイミングを見極めよう」「休むも相場、今は好機待つ時」と5段抜きの大見出しで載ったこともある。

筆者の言い分は単純明快である。市場で売買を頻繁に繰り返すことや新興市場の賑わいに乗って短期売買を繰り返していては金融資産は構築できないことを長年(57年弱)幾多の投資家を見て、幾多の見聞からも、また自分自身の体験によっても熟知してきた。

金融市場で金融資産を構築するには大底圏内(「大底」でなくて「圏内」で良い)でオーソドックスな銘柄を買って、大天井圏内(「圏内」で良い)で売りきって、次の大底圏を待つという方法である。

従って現在は読者諸賢とともに市場を観察し、ともに市場からあまり距離を置かずに資産の1~2割か3~4割を使って市場と時々接しながら、読者諸賢と共に大底を探る時期に来ているということを述べてきたつもりである。

古くからの読者は御承知のはずだが、筆者は2007年7月の18,000円の頃(リーマンショックの前年)、「週刊ダイヤモンド誌」の取材にこたえ、今は大天井圏内だと言い切った。

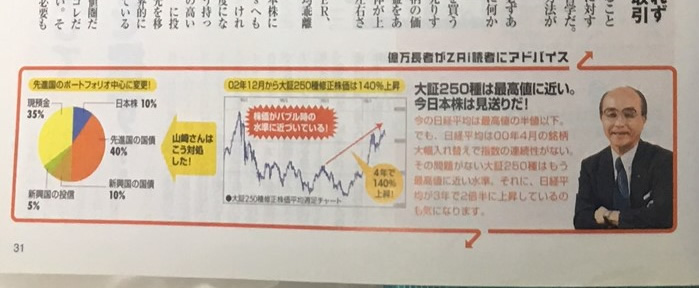

まったく偶然だが、その1カ月後にサブプライム問題が破裂してパリバ銀行の破綻が起き、日経平均は約5,000円下がった。偶然と言ったが、サブプライムの話しはその1年前から筆者はアメリカ通の友人たちから聞いており、これは相当危険なものをはらんでいるということが頭の隅にはあったし、また大証250種は既に平成バブルの頂点に近いところまで来ていたからである(日経平均は2000年に銘柄を大きく入れ替えたから、継続性を喪失しているが、大証250種はバブル前から継続性を維持していた)。

(1)連騰4年という日柄から見ても、(2)大証250種の値上がり率から見ても、(3)またアメリカ発の不動産バブルの危険性から見ても、この辺が大天井だと主張したのである。

このことは当時は珍説として「週刊ダイヤモンド誌」の姉妹誌「月刊 ザイ」に大きく写真入りで掲載された。リーマンショックの1年前のことである。次に所謂リーマンショックが起き、日経平均が最高値から半値以下になって8,000円まで下がった時に筆者は「週報」で「今から下がっても1割。上がれば5割」と言い、「自分ならばここからは買い下がる、下がったらまたナンピンをする」と述べた。実際にはそこから1,000円下がったから、12%ほど下がったことになる。

そしてそこから5割どころか15割以上がったことになった。このようなときに大底圏内で買えば何を買ってもマトモな銘柄ならば少なくも2~3倍にはなる。

筆者の61年の投資経験から見て、また野村証券の現職時代の顧客から見ても、その後の自分の経験から見ても、周囲の友人たちの経緯から見ても、頻繁に短期売買を繰り返したり、ファンダメンタルを無視してチャートだけで短期売買の勝負を繰り返したりすることでは金融資産は構築されない。本稿で紹介したし、拙著「賢者の投資、愚者の投資」においても、このことは力説してきた。

このことは「まぐまぐ」配信の筆者の連続エッセイだった「我が追憶の大投資家」の一人として紀南の素封家で元町長のKさんの実例を述べた。彼は大底圏内で日立その他の所謂著名な優良株を大量に買って2年半何もせずに持っていて、2年半で株式資産を約3倍にして全部お金にして持ち帰った。この話しを紹介したことがある。

そして拙著「賢者の投資、愚者の投資」の205ページに、「10年兵を養うは一にこの日のため(※)」と海軍の例を引いて述べているが、毎日々々何年も何カ月も市場を注視していても実際に買うのは大底圏内の1~2カ月間であって、その日のために毎日市場を注視して人の話しを聞き、書物を読んで暮さなければならないというほどの意味である。

「10年兵を養うは一にこの日のため」、これは、「買う機会は10年に1度だけだ」という意味ではない。売ったり買ったりするものでなく、大底圏内を買う。そしてじっと持つ。売買するのではない。「BUY&HOLDING」なのであって「買って持続する」のだ。そして大天井内では売り切る。売り切ってキャッシュポジションを高めておいて、次は下げ相場のプロセスで大底圏内を探る。これが投資の王道である、ということが本稿の趣旨である。

大勢的に見ての下げ相場の過程で何度でも中間反騰はある。しかも派手に上がる。これは所詮は中間反騰である。中間反騰の定義は、前の高値を抜かないことだ。時には抜くこともあるが、これは一瞬のアヤに過ぎない。アヤに騙されてはならない。今は読者諸賢と御一緒に大底圏を探る時期に来ていると思っている。何度でも暴騰する機会があろうがそれは中間反騰であると思っている。

この言葉は誰が言ったかも原典が何かも記憶にないが、筆者が50年ぐらい前に読んだ阿川弘之著「米内光政」や「山本五十六」またはアルフレッド・マハンの「海軍戦略」(または「海戦史論」)を読んでいた頃に盛んに出てきた言葉であって、海軍は実際の海戦で戦う一日の勝負のために何年間も毎日々々機械を磨き訓練を積み、戦いが始まる前に勝敗が決しているというぐらいに備えて暮らすことを何年も続ける。そして戦いは一日で決まるという意味のことである。世界海戦史上に三つしかない完勝の例として、世界各国の海軍兵学校の教材にもなっているという1905年の日本海海戦後の「連合艦隊解散の辞」に東郷平八郎が述べている。

「神明は唯、平素の鍛錬に力(つと)め、戦はずして既に勝てる者に勝利の栄冠を授くると同時に一勝に満足して治平に安ずる者より直に之を褫(うば)う。 古人曰く、勝って兜の緒を締めよと」。

筆者が本稿で「成功はかえって毒にさえなる」というのと意味が似ている。人は市場で失敗から学ぶ。成功はかえって毒にさえなる。以上のようなことが本稿の基本中の基本である。くどいようであるが、久しぶりに本稿の基本の原理原則を読者諸賢と御一緒に確認したい。

最近の新刊本に「マーケットで勝ち続ける16人の思考と技術」というティム・ブールキンが書いた本がある。(日経BP社、2016年刊)。タイトルは「プロ・トレーダー」であるが、その本は「マーケットで勝ち続ける16人の思考と技術の基本」を紹介している。要約すると「大切なのはゴールではなくて原理原則だ」という。または「英国海軍の規律をトレードに活かす」とか「成功のカギは原理原則のルーチン化である」という。または「多くは失敗から学ぶ」とか、「テクニカル指標は嘘をつかない」など、あるいは、「今すぐ利益が出る方法なんてない」などと筆者が述べ続けてきたことと概ね同様なことが述べられている。極めて簡略に要約すると以上のようなことであった。

「週報」の原理原則

大変僭越ながら、筆者は、或る定義からすると投資市場では賢者の末席にいることになる。

その賢者の定義とは、一言で言うとこうである。

「大相場において、大底圏内で買い、大天井圏内で換金し終えて、次の大底を待って市場と対峙している者」である。

さて、人は習慣の集積体である。

市場プレーヤーであろうとなかろうと、およそヒトとは習慣の集積体である(外部から見える習慣を、世間では性格という)。

人は、自分が投資市場でやってきたことを、ずぅっと辿って見れば、その軌跡の中に一つの人間像が浮かび上がるはずである。それが自分なのだ。

従って、投資市場での成果や失敗や運不運は究極には自分の習慣の累積だったということに想いを致すことになろう。

本当に金融資産を増やそうと思ったら、きちんとした習慣を体得すれば割合簡単である。肝心なことは株式投資の目的を明確にして、目的を一つにしておくことだ。

金融資産を増やしたいのか、知的ゲームとして楽しみたいのか、だ。

よく人は、経済を勉強するために株をやるという。それならば多額の授業料を市場に払っても止むを得まい。よく人は、老化防止のために株をやるという。それならば多額の医療を払っても止むを得まい。医者に払わずに市場に払うだけだ。

本当にそうなのか。それとも金融資産を増やそうと思ってやるのか。はっきり目的を明確にしておきたい。そして目的は単一に絞れと言いたい。両方やろうなんて虫のいいことは言うなと言いたい。

投資には「待つべきとき」がある

「何もしない」は意思を伴ってするなら立派な相場行動だ。ぼんやり暮らして何もしないのではない。確固たる意思の所産として売りも買いもしないで相場を見続けていく。

これは確固たる意思の所産であれば、立派な相場行動である。

考え方の基本として具体的な事例【2016年】

メルマガ「週報」は個々の銘柄を買い推薦するという安易な投資指南書ではありません。投資家には個々の価値観、持ち時間、資金の性質などなど、十人十色・千差万別であって画一的な投資指南などはあり得ないし、あってはならないものだと思います。

「週報」は、市場の見方や投資行為の基本的な考え方を述べるものです。

筆者は、ビジネスマンの前半を野村証券で生き、後半を三井の会社の取締役をしながら個人投資家としての市場プレーヤーで、晩年は大学院で国際金融論を講ずるという立場に居ます。

筆者は、証券マンとしての「セルサイ」ド、投資家としての「バイサイド」、大学教授としての「研究者」、この三つの立場から見えてくるもの、これを言動一致の市場プレーヤーとしての言い分からホンネを述べるものであります。この姿勢で、お陰様で多くの読者を増やしてきました。

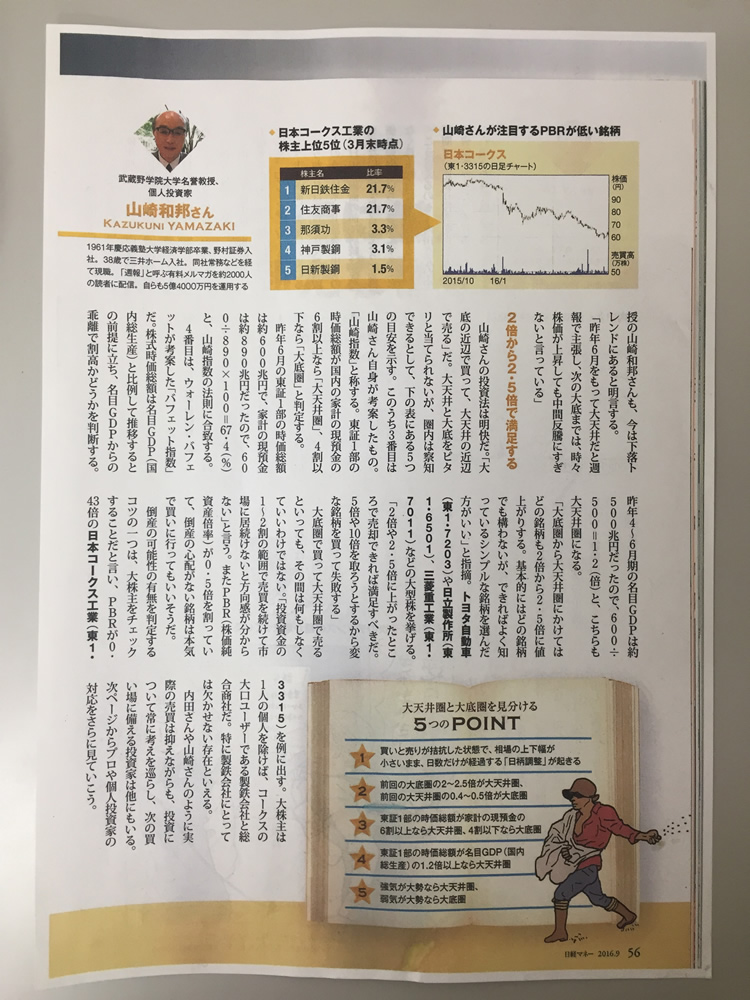

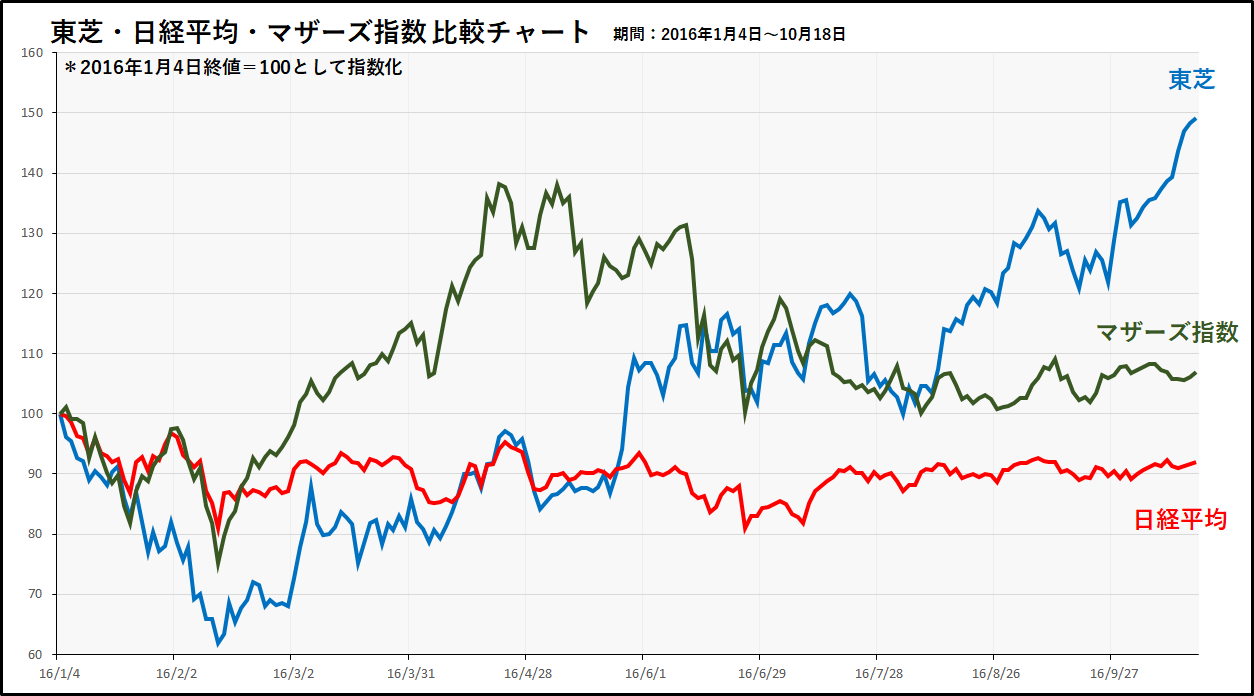

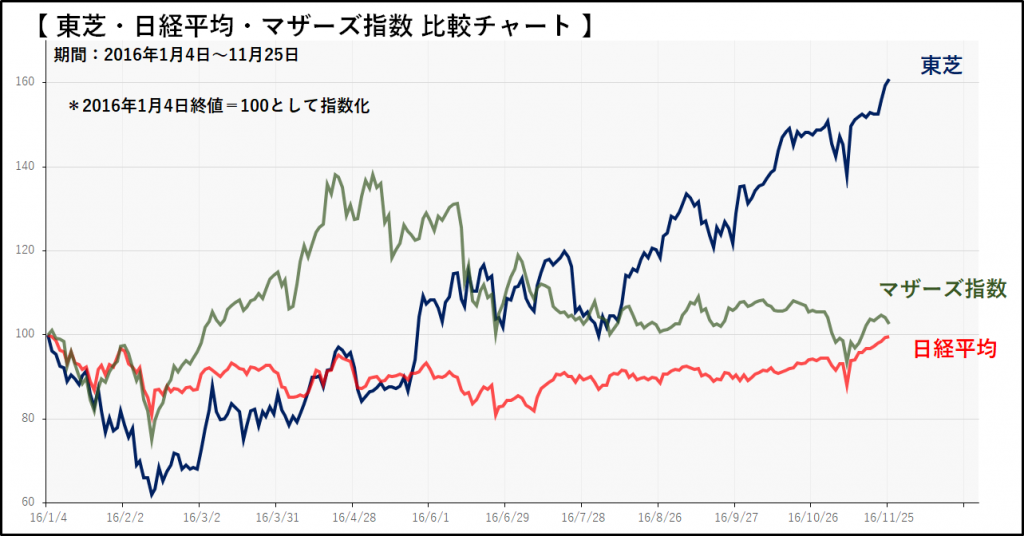

その語りの中で、考え方の基本として具体的な事例を挙げながら述べてきたものは、今年は東芝と日本コークスです。東芝はモノの考え方の一例として今年当初から「週報」やセミナーで述べ続け、日本コ-クスは異常PBRと株主構成の考え方の一例として日経マネーで2カ月述べました。

◆大型株の東芝でも「ねじれ現象」からの回帰により大きなパフォーマンスを残す

◆株主構成から倒産リスクの低い銘柄のPBR0.5倍割れに投資